発端

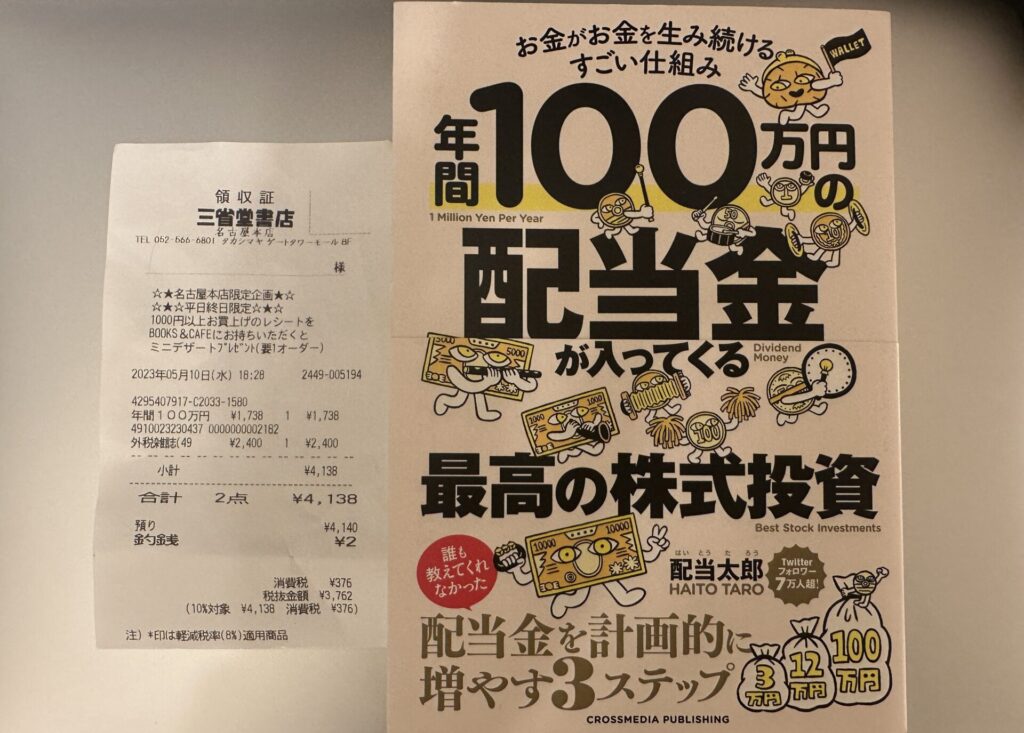

発端は私のツイートに対し、著者ご本人から返信をいただいたことから始まります。

実はこのツイートをした段階では、本屋さんで10秒くらいぱらぱらとめくったレベルでの感想。

まだ買ってませんでした。

著者ご本人から返信いただいておきながら読まない。

これはわたしのかわいいポリシーに反するので自費で購入しました。

購入日は2023年5月10日。

チョロいですね🥰

ちゃんと読みましたが、この本にはデータに基づく論理的な説明がありません。

こんな本は薦められません。

2023年5月15日に古本屋さんに買い取ってもらったところ、250円で買い取ってもらえました。

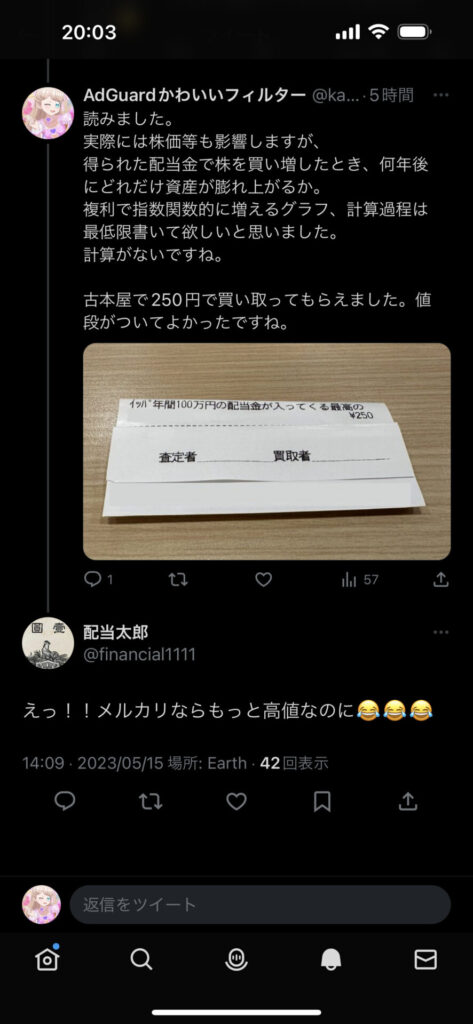

悪い人ではないだろうけど…。

Twitterで会話していて、論点がズレててちょっと疲れちゃった。

もっと高く売れるとかそういう問題じゃなくてね…。

この250円にちょっとおまけして1,000円、以下の機関へ寄付しました。

(2023年5月17日時点では、3,000円になりました)

財務報告が1円単位でなされており、好印象を受けます。

取り組みもすばらしく、多くの企業が賛同しているのも分かります。

わたしもお金持ちじゃないので多額の寄付はできないけれど、ちょこちょこ寄付しようかな。

罪のない子供達のために少しでも力を貸せれば、わたしの荒んだ心も洗われます。

本の感想、気になった点

この本は全くおすすめできません。

読む前から、本のタイトル「年間100万円の配当を得る」という部分がひっかかっていました。

配当金を気にしている方ほど、その難しさを理解していることと思います。

この本の問題点を挙げますと、

仮に年間配当利回り4%としても、税引き後に年間配当100万円残すためには3,150万円必要。

「3,000万円の投資資金を持つための過程」が記載されておらず、「数値根拠」がない。

「年間100万円の配当金収入」を得るためのプロセスが書いてあれば、読む価値はあるかと思います。

そのプロセスを書いていないので、読む価値がない。

この記事では、配当金再投資の効果を知ってもらうため、

実例を交えて数値を使って示していきます。

ただしこの記事の内容はあくまで「机上計算」です。

非常に甘めなパラメーターを設定しており、ひとつの銘柄のみで達成することは不可能でしょう。

組入銘柄が随時見直され、基準価格や配当金の変動が少ない投資信託やETFなら、長い時間をかければ実現可能かと思います。

年間配当100万円となるために必要な金額

まず年間配当100万円を達成するためには、2,000万円から3,000万円必要とあります。

これは実際の株式投資で達成可能な数値です。

基準とする企業をJT(日本たばこ産業)とします。

JTを選定した理由は、JT法により財務大臣が34%の株式を保有しており、配当金がそのまま日本国の収益(財政投融資特別会計)にも直結するため、最大の株主である日本国の意向を反映するならば配当を下げづらいという想定からです。

ただし世界的な嫌煙の流れからして、主たる事業のたばこの製造・販売においては、

業績や株価の上昇は期待できないかもしれませんね。

2023年5月10日時点の終値、配当金は2022年度の実績をベースとします。

この配当金が「今年も支払われると仮定」します。

JTのIR情報を見てみましょう。

2022年度の1株あたりの配当金実績は中間配当75円、期末配当113円。年間では1株あたり188円。

日本国内で受け取る配当金に対しては20.315%の税金がかかるため、税引後は約150円となります。

続いて株価は終値ベースだと、2,985円でした。

単純に100万円を150円で割れば、配当金100万円を得るために必要な株数を計算できます。

100万円÷150円=6,666株となりますが、端株が出てしまうため、甘めに6,600株としましょう。

JT株の2023年5月10日時点の終値は1株2,985円ですから、2985円×6,600株=1,970万円です。

おおよそ著書の数字と一致しました。

…いきなり1,970万円をぽんと投資できる人は、ほとんどいないでしょう。

年間100万円の配当を達成するまでにかかる年月

続いて初期原資を設定し、配当金が入ったら即座に株を買う配当金再投資を繰り返します。

そして年間100万円の配当を得るまでにかかる年月を計算します。

今回もJTを基準としますが、

どちらかというと、少額から再投資しやすいETFや投資信託向きの計算です。

計算方法は、株価3,000円、配当年間150円は永遠に変わらないとする。

また1株単位で購入できるものとする。

配当金が振り込まれたら買える分だけ再購入し、○年後に得られるであろう年間配当金を計算します。

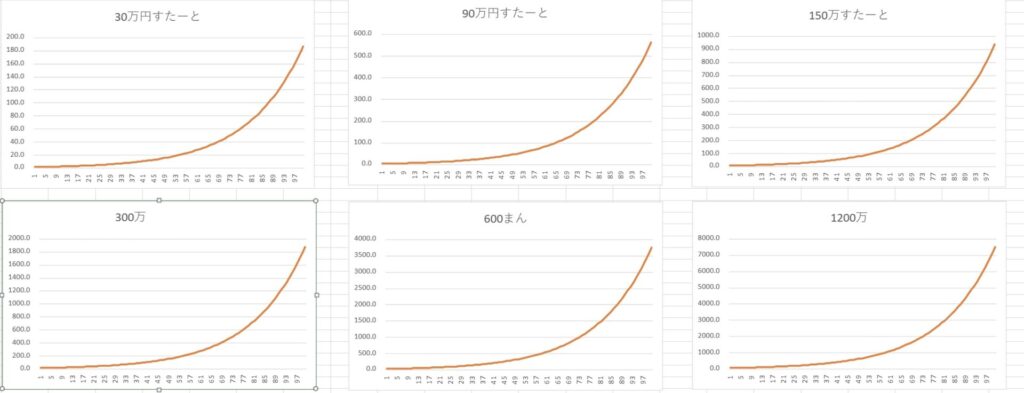

縦軸がその年にもらえる年間配当金で単位は「万円」です。

横軸が投資開始からの年数。

例えば30万円スタートの場合、大体89年後に年間配当金が100万円となります。

計算は合っていると思いますが、グラフはやけくそです!

与えたパラメータが同じなので、グラフはどれも同じ形になっています。

今回ご紹介した本には、このような机上計算による数値根拠がないのです。

「2,000万円〜3,000万円あれば年間配当金100万円になるよ」と述べているのみ。

そんなのは誰でも分かりますし、この記事の計算だって誰でもできる。

配当金投資のポイント

わたしは配当金投資であれば「累積でいくらお金が増えるのか?」に重視してほしいと思っています。

最初に2,000万円あれば年間配当金が100万円になるとお話ししました。

つまり初期値が30万円の場合、89年後には原資が2,000万円に到達しているはず。

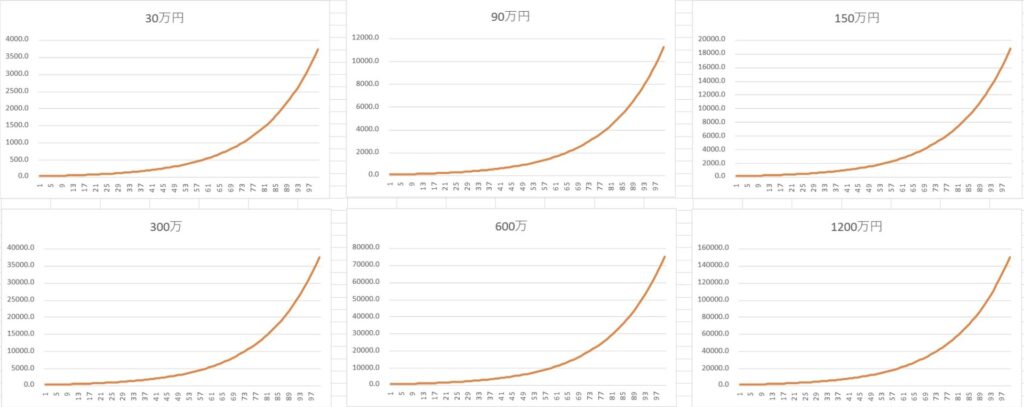

先ほどのグラフの縦軸のパラメータをその時点での年間配当金からその時点での原資に変えます。

○年後に原資がいくらまで膨れ上がったかみてみましょう。

横軸は投資開始からの年数、縦軸は○年後の段階でいくらの原資があるかを示します。

縦軸の単位は「万円」です。

事前の計算の通り、初期30万円のとき、89年後には原資は2,000万円となっています。

つまり配当金を再投資しただけなのに、89年後には1,970万円も利益が出ていると…。

はじめに1,200万円原資があると、100年後には約15億円🤣

嘘つけと思う方は、自分でエクセルで計算してみてください。

これはすごく甘めな計算をしていますが、

今回ご紹介した本には、このような机上計算による数値根拠がないのです。

個人的に投資をおすすめするなら…

配当金投資において大切なことは「高速で配当金を再投資すること」「諦めないこと」です。

「高速で配当金を再投資する」について。

配当金を分配してくれる頻度が多い企業、銘柄ほど収入が入る頻度も多くなります。

また少額から買い増すことができれば、その分再投資のスピードがアップします。

ポイントは配当金支払い頻度、買い付け価格。

この二つを満たしている米国株もお薦めされやすいですが、為替レートの影響を受けるほか、手数料が高めにとられることもあります。

また今回紹介した本は個別株をお勧めしていますが、個別株は100株単位で購入するケースが多く、今回出したJTの例では、30万円分の配当金が貯まらないと配当金を増やすことができません。

100株ごと購入するケースでは再投資の速度が非常に低下します。

(1株ずつ買える証券会社もありますが)

さらに株価も一つの銘柄に左右されるため、配当金以上の損失を受ける可能性が高くなります。

もちろんその会社が利益を出せば、配当金以上の利益を得られる可能性もありますが、

コツコツとやっていく投資方法には向かないと思います。

わたしのおすすめは投資信託。

証券会社が投資家からお金を集め、集まったお金で買えるだけ株を買う。

一人一人は少額しか出資していなくてもたくさんの株を買うことができるという仕組み。

ドラゴンボールの「元気玉」方式です。

楽天証券ですと、100円から買えます。

例えば適当にマネックス証券で分配金利回りランキングをみてみましょう。

たくさんあって迷いますね…。

わたしが選ぶ上でポイントだと思うのは、分配金はどこから出ているか?です。

普通の投資信託は、「投資によって得られた配当金を分配する」のですが、

悪質な投資信託は、「投資家から集めたお金を分配する」という意味がわからないことをやります。

見分け方ですが、一番良いのは各投資信託の「投資信託説明書」を読むことです。

説明書を読んでいくと、その投資信託がいくらお金を集めている、いくら配当金をもらっている、いくら分配した…といった内容が記載されています。

日経平均株価、TOPIX、ダウ工業30種、NASDAQ等の指標に連動する投資信託は、

おおよそ「普通の投資信託」であることが多いと思いますが、説明書を読んでください。

自分の大切なお金を預けるのだから、説明書を読んでください。

また証券会社側、つまりお金を集める側にもメリットがないといけません。

元気玉を撃つ代わりに、悟空にもブウをやっつけられるメリットがあるようなイメージかな?

投資家から集める代わりに、投資金額の0.1%くらいの信託報酬を証券会社はもらっています。

悪質な投資信託は、この信託報酬が数%単位だったりします。

また最近はETFという上場投資信託というものがあります。

これは個別株のように買えるけれど実は投資信託という銘柄であり、

1株や10株といった少ない単位から購入できます。おおよそ2万円ほどから可能。

複数銘柄の詰め合わせで、日経平均やダウ工業30種のような指標に近い動きをするものもあります。

ETFも投資家から集める代わりに、投資金額の0.1%くらいの信託報酬を証券会社はもらっています。

例えば野村證券の場合、以下のような銘柄を取り扱っています。

ETFも説明書がありますので、投資するのであれば、必ず読んでください。

まとめ

わたしが買い続けているのは楽天VTIです。

米国ETFであるVTIを投資信託として買える銘柄。

よく知られた銘柄じゃんと思うかもしれませんが、米国株の比重が大きくなること以外、最適解です。

米国株の配当頻度の多さを享受できる。

勝手に分配金を再投資してくれる。

基準価額が1つの企業に左右されにくい。

円建て決済で為替レートを気にしなくていい。

VTI本家と比べて手数料は0.1%しか変わらない。

100円から買えて、ポイント購入も可能。

NISA枠内は非課税。

この銘柄、頭使わなくていいんです。

頭を使った結果、この銘柄に辿り着くのかも?

本家VTIは以下のとおり。

米国在住でないと、面倒が多いかも。

コメント